- 弁護士法、税理士法などの各種業法にかかわる業務は本サービスの対象となりません。

- 本サービスは、当行所定の手数料が必要です。

- ご相談内容によっては、お引き受けしかねる場合がございますので、あらかじめご了承ください。

- 当サイトに掲載の情報は、取引事例のひとつであり、実際の手続きとは異なる場合がございます。あらかじめご了承ください。

事業の承継時、企業の成長時、横浜銀行には相談できる人がいます。

横浜銀行は中小企業庁が創設した「M&A支援機関登録制度」のM&A支援機関として登録されております。

M&Aを検討してみませんか

このようなお悩みはございませんか。M&Aが解決策の1つになるかもしれません

- 息子(娘)は会社を継ぐだろうか

- 従業員の雇用を安定させたい

- 将来、会社を売却する可能性は・・・?

- 人やノウハウ獲得したい

- 新規事業を始めたい

- 業界再編にむけて、マーケットシェアをとりたい

そんなお悩みは私たちにお任せください。

横浜銀行はお客さまに寄り添いながら、さまざまなネットワークやノウハウを結集して課題解決につながるよう、万全の体制を整えています。まずはご相談ください。

横浜銀行の強み

- 地元神奈川を中心に20年を超えるM&Aのサポート実績

- 地方銀行がおこなうM&Aサービスだからこその寄り添った身近なアドバイス

- 神奈川を中心としたエリアに専門人員を集中配置

銀行だからこそできる総合力のある提案、M&A後も息の長いお付き合いをおこないます。

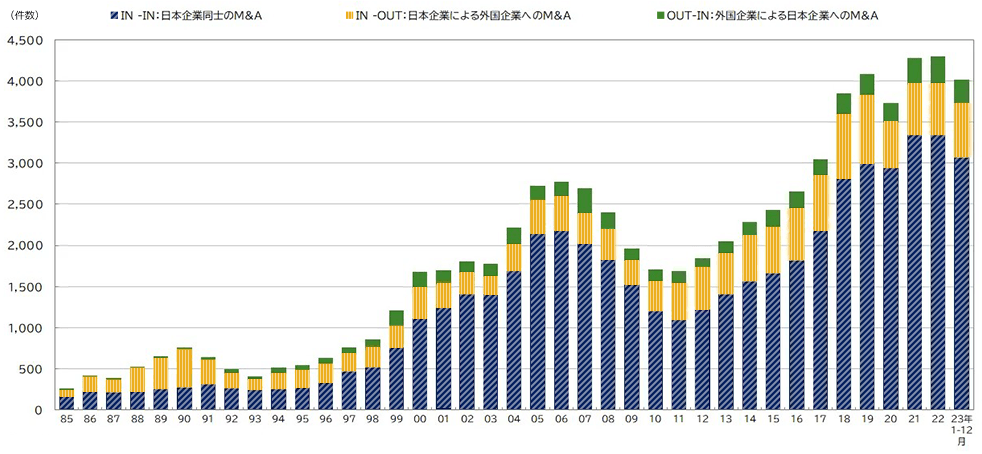

近年のM&Aの動向

近年は、M&Aを活用する企業が増加しています。事業承継問題の解決の手段だけでなく、企業の成長戦略としてもM&Aが活用されており、今後その動きはより活発化していくものと思われます。

M&Aのメリット・デメリット

M&Aは大きなメリットをもたらす一方で留意する事項もございます。どちらも把握したうえで慎重に検討・判断することが重要です。

| 会社・事業売却(譲渡)企業 | 会社・事業買収(譲受)企業 | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

上記デメリットを理解しながら進めていくためには、お客さまご自身だけではなく、横浜銀行のようなM&Aアドバイザーに相談し進めることも有効です。

横浜銀行が提供するM&Aサービス

チームのご紹介

私達、ソリューション営業部企業情報グループは、約20名のスタッフでM&Aサービスを提供しております。

オフィスは横浜銀行本店にあり、営業店からの情報と各種外部情報を併せ持ちながら、お客さまのニーズにお応えすべく、東京、神奈川を中心に日々活動をおこなっております。

「M&Aとは?」「M&Aは解決策になるのか?」といったお考えが浮かびましたら、是非横浜銀行にご相談ください。経験豊富な行員がご相談に乗らせていただきます。

おもなアドバイザリーサービス

M&Aを進めていく工程には、様々なステップがあり、お客さまご自身で進めていくことは大きな負担をともないます。M&Aアドバイザーの活用を是非ご検討ください。

- 相手方の選定、情報の入手およびその分析へのご協力

- お客さまの意向の相手方またはその株主に対する伝達

- 取引の価額設定についてのアドバイス

- 取引条件設定についてのアドバイス

- 買収・売却スキームの策定

- 弁護士や公認会計士などの専門家の選任にかかる助言

手数料体系・水準

- 当行のM&Aアドバイザーサービスにおける仲介手数料は標準的な報酬体系となっています。詳細は別途お問い合わせください。

M&Aお役⽴ち情報

無料セミナー開催情報(法⼈・個⼈事業主のお客さま)

M&Aコラム

M&Aに関するさまざまなトピックスをコラム形式でご紹介いたします。

おもなM&A成約実績

卸売業

譲渡企業電⼦部品卸売業

譲受企業大手卸売業

今後の企業価値向上には⼤企業への傘下に⼊るのが望ましいと判断し、譲渡を決断。

⼯事業

譲渡企業建設⼯事業

譲受企業建設⼯事業

社内に後継者おらず、事業承継問題の解決策として第三者へ株式を譲渡。

運送業

譲渡企業運送業

譲受企業運送業

グループ⼦会社の⾒直しを⾏い、今後の成⻑を⾒据えノンコア事業を譲渡。

| 譲渡企業(事業内容) | 譲受企業(事業内容) | 譲渡理由 | |

|---|---|---|---|

| 1 | 不動産賃貸業 | エネルギー関連業 | 選択と集中 |

| 2 | 卸売業 | 卸売業 | 事業の発展 |

| 3 | 給⾷業 | 飲⾷業 | 事業の発展 |

| 4 | 運送業 | 倉庫業 | 事業の発展 |

| 5 | 不動産サービス業 | 出版業 | 後継者不在 |

| 6 | ⽔道⼯事業 | ⼟⽊⼯事業 | 後継者不在 |

| 7 | 建設業 | ⼟⽊建設⼯事業 | 後継者不在 |

| 8 | 運送業 | 運送業 | 後継者不在 |

| 9 | ⽼健施設運営業 | 福祉介護業 | 後継者不在 |

| 10 | 建設関連サービス業 | 建設工事業 | 後継者不在 |

よくあるご質問

ご相談受ける際、最初からM&Aと決めている方もいますが、そうではない方も多数いらっしゃいます。当行は事業承継全体に関する相談もお受けしております。M&Aは選択肢の一つであるため、ご相談の上、ご検討いただければと思います。まずは、お取引店の担当者またはお問い合わせ先からご相談ください。

年齢を基準に考える方もいらっしゃいますが、一般的に最良なお相手を見つけるためには①会社の業績が好調な時に検討を開始する②経営者が元気なときに開始する③業界再編が始まったタイミングで開始することでより良いお相手を見つけることができるといわれています。

様々な手法がありますが、一般的に中小企業のM&Aでは時価純資産価額に営業権を加えて算出することが多いです。まずはご相談ください。

ご相談内容によって異なりますが、1年程度はかかることが多いです。

M&Aを成約するまでに、ステップが多くあり、取り決め事項も多岐にわたります。当事者間だけで最適な価格や条件について公平に決めていくことは困難をともないます。また、法務・税務や雇用等専門的知識を要することも多いため、ノウハウをもつアドバイザーを入れて進めることでお互いが納得して進めていくことが期待できます。

M&Aそのものは成約して終了となりますが、M&A当事者のみなさまは、その後もさまざまなニーズが発生することと思います。銀行は中長期での支援体制を整えているため、早期にご相談いただくことも可能ですし、その後の多様なニーズに応えることも可能です。

M&A関連⽤語

M&Aに関連する⽤語を解説しています。

出典:中小M&Aガイドライン(中小企業庁)から抜粋、加工して作成

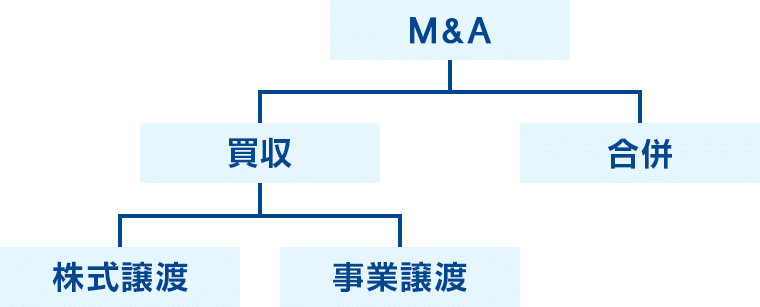

M&Aとは、「Mergers(合併)and Acquisitions(買収)」の略称であるが、我が国では、広く、会社法の定める組織再編(合併や会社分割)に加え、株式譲渡や事業譲渡を含む、各種手法による事業の引継ぎ(譲り渡し・譲り受け)をいう。

仲介者とは、譲り渡し側・譲り受け側の双方との契約に基づいてマッチング支援等をおこなう支援機関をいい、一部のM&A専門業者がこれに該当する(業務範囲は個別の支援機関ごとに異なる)。

仲介契約とは、仲介者が譲り渡し側・譲り受け側双方との間で結ぶ契約をいい、これに基づく業務を仲介業務という。

FA(フィナンシャル・アドバイザー)とは、譲り渡し側又は譲り受け側の一方との契約に基づいてマッチング支援等をおこなう支援機関をいう。FA契約とは、FAが譲り渡し側・譲り受け側の一方との間で結ぶ契約をいい、これに基づく業務をFA業務という。

バリュエーションとは、企業又は事業の価値を定量的に評価することをいう。評価額は、中小M&Aで譲渡額を決める際の目安の一つとして取り扱われる。評価手法は様々なものがあり、企業の実態や事業の特性等に応じた手法が選択される。

ノンネーム・シート(ティーザー)とは、譲り渡し側が特定されないよう企業概要を簡単に要約した企業情報をいう。譲り受け側に対して関心の有無を打診するために使用される。

秘密保持契約とは、秘密保持を確約する趣旨で締結する契約をいう。具体的には、譲り受け側が、ノンネーム・シート(ティーザー)を参照して譲り渡し側に関心を抱いた場合に、より詳細な情報を入手するために譲り渡し側との間で締結するケースや、譲り渡し側や譲り受け側が仲介者・FAとの間で締結するケース(仲介契約・FA契約の中で秘密保持条項として含められるケースが多い。)がある。「NDA(NonDisclosure Agreement)」や「CA(Confidential Agreement)」ともいう。

企業概要書とは、譲り渡し側が、秘密保持契約を締結した後に、譲り受け側に対して提示する、譲り渡し側についての具体的な情報(実名や事業・財務に関する一般的な情報)が記載された資料をいう。インフォメーション・メモランダム「IM(Information Memorandum)」やインフォメーション・パッケージ「IP(Information Package)」ともいう。

マッチングとは、譲り渡し側と譲り受け側がM&Aの当事者となり得る者として接触することをいう。譲り渡し側と譲り受け側の交渉は、マッチング後に開始することになる。

意向表明書とは、譲り渡し側が譲り受け側を選定する入札手続きをおこなう場合等に、譲り受け側が譲り受けの際の希望条件等を表明するために提出する書面をいう。

基本合意書とは、譲り渡し側が、特定の譲り受け側に絞ってM&Aに関する交渉をおこなうことを決定した場合に、その時点における譲り渡し側・譲り受け側の了解事項を確認する目的で記載した書面をいう。「LOI(Letter Of Intent)」「MOU(Memorandum Of Understanding)」ともいう。基本的に法的拘束力がないものの、譲り受け側の独占的交渉権や秘密保持義務等については、法的拘束力を認めることが通常である。

デュー・デリジェンス(Due Diligence)とは、対象企業である譲り渡し側における各種のリスク等を精査するため、主に譲り受け側がFAや士業等専門家に依頼して実施する調査をいう(「DD」と略することが多い。)。調査項目は、M&Aの規模や実施希望者の意向等により異なるが、一般的に、資産・負債等に関する財務調査(財務DDや株式・契約内容等に関する法務調査(法務DD等から構成される。なお、その他にも、ビジネスモデル等に関するビジネス(事業)DD、税務DD(財務DD等に一部含まれることがある。)、人事労務DD(法務DD等に一部含まれることがある。)、知的財産(知財)DD、環境DD、不動産DD、ITDDといった多様なDDが存在する。

譲り渡し側の株主(多くの場合は経営者)が、譲り受け側に対し、譲り渡し側の株式を譲渡する手法である。手続は比較的シンプルだが、譲り渡し側の法人格に変動はないため、(未払残業代等、貸借対照表上の数字には表れない)簿外債務・(紛争に関する損害賠償債務等、現時点では未発生だが将来的に発生し得る)偶発債務リスクが比較的高くなりやすく、より詳細なデュー・ディリジェンス(DD)が実施される傾向にある。

譲り渡し側が、譲り受け側に対し、自社の事業を譲渡する手法である。譲渡の対象となる財産(承継対象財産)を選択でき、譲り渡し側の法人格から切り離すことができるため、簿外債務・偶発債務リスクを比較的遮断しやすいが、手続きには(土地、建物や機械設備等といった)承継対象財産の特定や、(不動産登記手続き等の)対抗要件具備、許認可の取得等の作業が必要になる。

クロージングとは、M&A における最終契約の決済のことをいい、株式譲渡、事業譲渡等に係る最終契約を締結した後、株式・財産の譲渡や譲渡代金(譲渡対価)の全部又は一部の支払を行う工程をいう。

支援機関とは、中小M&Aを支援する機関である。具体的には、M&A専門業者、金融機関、商工団体、士業等専門家、M&Aプラットフォーマーのほか、事業引継ぎ支援センター等の公的機関などをいう。

M&Aスキーム図

中⼩M&Aガイドラインの取り組み

横浜銀行は、国が創設したM&A支援機関登録制度の登録を受けている支援機関であり、中小企業庁が定めた「中小M&Aガイドライン(第3版)」(令和6年8月)を遵守しております。

遵守宣言については、中小M&Aガイドライン(第3版)遵守の宣言についてをご参照ください。

電話で相談する

ソリューション営業部 企業情報グループ045-225-1111(代表)

受付時間:銀行窓口営業日の

9:00~17:00

メールで相談する

ご注意事項

メニュー

PDFファイルをご覧になるには、アドビシステムズ社が配布しているAdobe Reader(無償)が必要です。Adobe、Adobe ロゴ、Readerは、Adobe Systems Incorporated (アドビシステムズ社)の米国ならびに他の国における商標または登録商標です。