iDeCoの紹介動画はこちら

横浜銀行は運営管理機関として、加入者の皆さまに選定する運用商品の一覧を法令に基づき公表します。

iDeCoのお申し込みや各種お手続きのご相談

電話受付時間

- (月~金)9:00~20:00

- (土)9:00~17:00

【ご加入中のお客さま】残高照会・運用商品変更など充実した機能で、皆さまの資産運用を総合的にサポートします!

加入者専用ウェブサイト新しいウィンドウで開きます

iDeCoの諸変更手続きの一部について、オンラインでお手続きが完結する「e-iDeCoサービス」がご利用になれます。

-

※

国民年金基金連合会が作成したサイトへ遷移します。

- e-iDeCoで対応可能なお手続き

- 加入者等氏名・住所変更届(iDeCoに登録している氏名・住所の変更)

- 加入者掛金引落機関変更届(iDeCo掛金の引落口座の変更)

- 加入者掛金額変更届(毎月のiDeCo掛金額の変更)

- 加入者被保険者種別変更届(転職・退職等による被保険者種別の変更)

- 加入者資格喪失届(iDeCo掛金の停止を希望)

- ご利用にあたっては、マイナンバーカードが必要となります。

- 【初回のみ】お手続き方法の詳細は「サービス利用の手引き

」をご確認のうえ、お手続きをお願いいたします。

」をご確認のうえ、お手続きをお願いいたします。

- 【2回目以降】e-iDeCoの操作方法の詳細は、「e-iDeCoサービスマニュアル

」をご確認ください。

」をご確認ください。

- ※

国民年金基金連合会が作成したサイトに遷移します。

専門のオペレーターにご相談ください。

- iDeCoの加入をご検討のお客さま

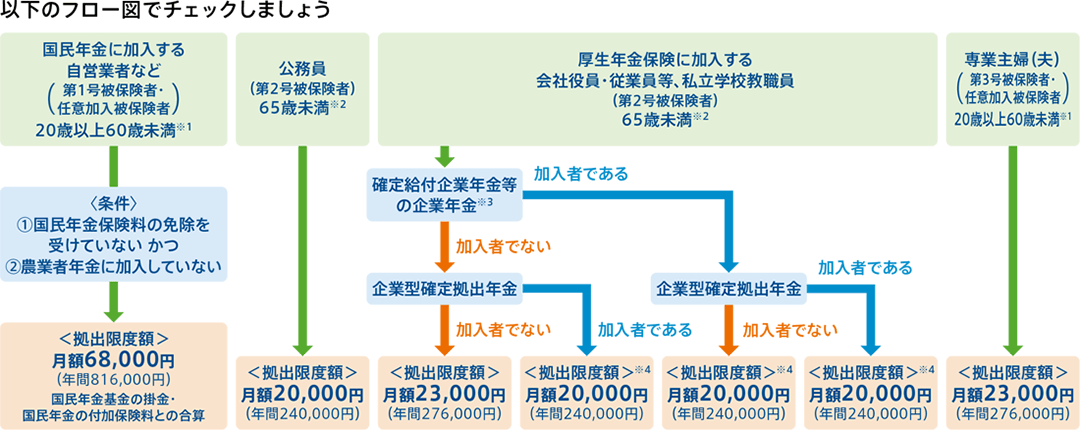

iDeCoは、国民年金被保険者(任意加入被保険者含む)であればどなたでも※加入できます。

国民年金法の種別により、掛金の拠出限度額やお申込書類が異なります。

-

※

「iDeCoの対象者と掛金額」をご確認ください。

- 企業型確定拠出年金から移換を希望のお客さま

企業型確定拠出年金を実施の企業を60歳未満で退職した場合は、資格喪失日から6か月以内に新しいお勤め先の企業型確定拠出年金やiDeCoに移換する必要があります。6か月以内にお手続きをおこなわない場合は、国民年金基金連合会に自動移換され、手数料が差し引かれ加入者期間に算入されないなどの不利益が生じます。

- すでに当行のiDeCoにご加入のお客さま

- 残高やプラン内容のご紹介、iDeCoの口座番号の照会やパスワードの再発行を承ります。

- 掛金の増額や減額をご希望のお客さまは、毎年12月から翌年11月の間で1回だけ変更が可能です。掛金の中断は、回数の制限はありません。

- 転職や住所変更をおこなったお客さまは、ご自身で国民年金基金連合会に所定の届け出をおこなう必要があります。

- 他の金融機関から当行のiDeCoに移換を希望のお客さまは、国民年金基金連合会制定の帳票を提出する必要があります。

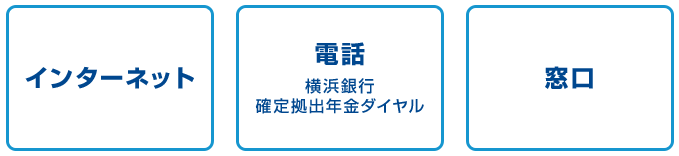

- 老齢給付金を60歳でお受け取りになるには、通算加入者等期間が10年以上必要となります。60歳までの通算加入者等期間が10年に満たない場合は段階的に受給開始年齢が遅れます(通算加入者等期間を有しない60歳以上の方が加入者となった場合、加入者となった日から5年を経過した日より受給の請求が可能となります)。老齢給付金の受け取りは、記録関連運営管理機関である日本インベスター・ソリューション・アンド・テクノロジー株式会社において裁定をおこないますので、いただいた電話を転送いたします。

iDeCoの3つの税制メリット

メリット1拠出した掛金は全額所得控除の対象となります。

掛金は小規模企業共済等掛金控除の対象となり全額所得控除の対象となります。

例:課税所得330万円以上695万円未満で所得税率20%のサラリーマンの方が、毎月12,000円を拠出した場合

節税額:12,000円×12か月×20%=28,800円の所得税が節税となります。その他、住民税も所得控除の対象となります。

例

| 加入者 |

所得控除額 |

| 自営業を営む方 |

最大 816,000円 |

| 企業年金のないサラリーマン |

最大 276,000円 |

| 公務員 |

最大 240,000円 |

メリット2運用収益に対して、税金はかかりません。

金融商品の運用収益に対しては、通常20.315%の利子所得課税の対象となりますが、iDeCoの運用で得た収益には、税金がかかりません。

〈特別法人税について〉iDeCoの年金資産には、年率1.173%の特別法人税がかかります。なお、特別法人税は、2026年3月31日まで課税が凍結されています。

【前提】毎月1万円を積み立て、運用した場合の複利効果

| 運用利回り |

運用期間 |

| 10年 |

20年 |

30年 |

40年 |

| 0% |

120万円 |

240万円 |

360万円 |

480万円 |

| 1% |

126.1万円 |

265.4万円 |

419.3万円 |

589.3万円 |

| 3% |

139.4万円 |

326.8万円 |

578.7万円 |

917.1万円 |

メリット3お受取時も各種控除の対象となります。

60歳以降受け取る資産を『老齢給付金』といいます。老齢給付金は年金または一時金として受け取れ、それぞれに税制優遇があります。

横浜銀行のiDeCoの特長

横浜銀行ウェブサイトでiDeCoの概要等について確認することができます!

- iDeCoの制度概要等について説明する動画を掲載しています。

- 掛金所得控除の税制シミュレーションができたり、加入申出書類の取り寄せも可能です。

横浜銀行のiDeCo加入者の皆さまは便利な機能が満載の『加入者専用ウェブサイト』が活用できます!

加入者専用ウェブサイトの機能

iDeCoのお申し込みの相談や加入した後も利用できる便利なコールセンター!

- 平日20時まで、土曜日も利用できる!最初からオペレーターが対応する便利なコールセンターです。

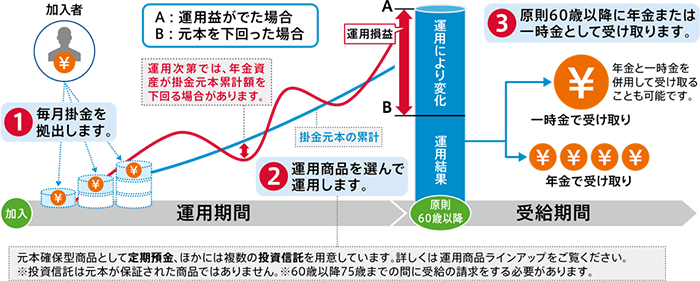

確定拠出年金の仕組み

確定拠出年金は公的年金(国民年金・厚生年金保険)の上乗せとなる私的年金制度です。

毎月一定額の掛金を支払い、老後に向けて加入者みずから資産運用をおこなう制度です。

iDeCoの対象者と掛金額

掛金は毎月5,000円以上 1,000円単位

国民年金被保険者(任意加入被保険者含む)であれば、どなたでも加入できます。少子高齢化の進展で年金制度は、今後ますます縮小していくものと思われます。このため、将来に向けた老後資金の準備が必要です!

- ※1

65歳未満の国民年金任意加入被保険者は加入できます。

- ※2

老齢年金の受給資格を有しない65歳以上の厚生年金被保険者は加入できます。

- ※3

確定給付企業年金等の企業年金とは、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済制度、公務員の退職等年金給付(共済)をいいます。中小企業退職金共済、特定退職金共済は企業年金に含まれません。

- ※4

月額55,000円-(各月の企業型DCの事業主掛金額+他制度掛金相当額)。iDeCoで拠出できる月額掛金は、他制度掛金相当額および企業型確定拠出年金の事業主掛金額によって、iDeCoの掛金の上限が小さくなったり、iDeCoの掛金の最低額(5,000円)を下回り、掛金を拠出できなくなる場合があります。

なお、企業型確定拠出年金以外の企業年金の加入者で、他制度掛金相当額および企業型確定拠出年金の事業主掛金額の状況により、iDeCoに掛金を拠出できなくなった場合は、脱退一時金の支給要件を満たした場合に限り脱退一時金を受給することができます。また、iDeCoの掛金を年単位で拠出している場合、iDeCo掛金が拠出停止となります(iDeCoの掛金拠出方法を年単位拠出から毎月拠出に変更することで、引き続きiDeCoに加入することができます)。

詳しくは、横浜銀行確定拠出年金ダイヤルまでお問い合わせください。

ご留意事項

- 次に該当の場合は法令等によりiDeCoに加入できません。

- ①

農業者年金の被保険者

- ②

国民年金の保険料納付を免除(一部免除を含む)されている方

(ただし、障害基礎年金を受給されている方等は加入できます)

- ③

iDeCoの老齢給付金を受給(一括受け取りを含む)している/したことがある

(企業型DCの老齢給付金を受給している/したことがある方はiDeCoに加入できます)

- ④

老齢基礎年金を繰り上げ受給している

(特別支給の老齢厚生年金を受給できる方が繰り上げ受給している場合を含みます)

- 企業型確定拠出年金の加入者の方は以下の2点にご注意ください。

- ①

企業型確定拠出年金の事業主掛金が毎月拠出となっていない場合は、当該企業型確定拠出年金の加入者はiDeCoに加入することができません。

- ②

企業型確定拠出年金のマッチング拠出(加入者掛金の拠出)をおこなっている場合はiDeCoに加入できません(マッチング拠出かiDeCoか、いずれか1つの選択となります)。

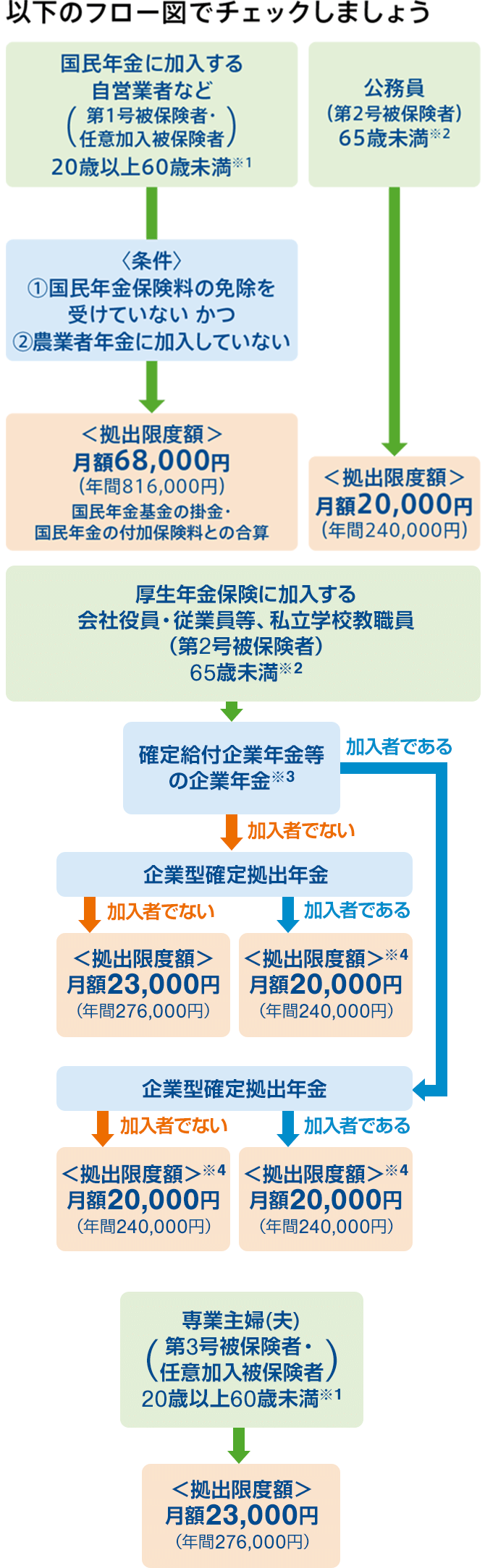

老後の生活費はいくらかかる?(夫婦2人世帯の場合)

老後の収入は年金額の月額約23.2万円に対して

生活費の平均月額は・・・

1か月あたり約28.6万円が必要です!

また、ゆとりある老後生活費は平均月額約37.9万円といわれています。※1

セカンドライフの充実をめざして、働いているうちから準備をすることが重要です。

出典:

- ※1

「2022(令和4)年度生活保障に関する調査」(公財)生命保険文化センター

- ※2

「令和7年度の年金額改定について」厚生労働省「【別添】令和7年度の年金額改定について」

- ※3

「家計調査報告〔家計収支編〕2024年(令和6年)平均結果の概要」総務省「65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支ー2024年ー」

iDeCoの手数料

-

※1

毎月掛金を拠出するタイプのお客さまのことを指します。

-

※2

毎月の掛金拠出をせずに、企業型確定拠出年金等から移換した資産の運用のみをおこなうタイプのお客さまのことを指します。

-

※3

移換とは、退職した企業型確定拠出年金の年金資産を個人型確定拠出年金に移すことを指します。

-

※4

給付とは、例えば60歳以降に一時金や年金としてお金を受け取ることを指します。

-

※5

還付とは、加入種別の変更などにより掛金の納付が認められず、掛金相当額が国民年金基金連合会から返還されることを指します。

-

※6

厚生労働省の外郭団体で、個人型確定拠出年金の制度運営主体。個人型年金規約に基づき、加入資格の審査・管理をおこないます。

-

※7

事務委託先金融機関として、年金資産の管理や給付金の支払い等をおこないます。

-

※8

掛金から手数料が差し引かれるため、運用商品購入額は手数料控除後の金額となります。

-

※9

運用指図者の手数料は、原則、毎年2月に年1回年金資産から差し引かれます。

お手続きの流れ

-

STEP1加入者キットの取り寄せ

インターネット、電話(横浜銀行確定拠出年金ダイヤル)、横浜銀行の店舗のいずれかで加入者キットをお取り寄せができます。

横浜銀行確定拠出年金ダイヤルでは、制度加入に関するご相談もできます。

また、横浜銀行の店舗でもご相談や、申込書類のiDeCo受付センターへの取次ぎをおこなうことができます。

iDeCoのお申し込み・ご相談

-

STEP2お申し込み

- 加入申出書類を記入し、同封の返信用封筒にて、iDeCo受付センターへご返送ください。

- 書類の記入方法などご不明な点は、行員または横浜銀行確定拠出年金ダイヤルまでお問い合わせください。

-

STEP3加入資格の確認

- 国民年金基金連合会で加入資格の確認後、次の書類が郵送されます。

加入が認められた場合:①『個人型年金加入確認通知書』②『個人型年金規約』・『加入者の手引き』

加入が認められない場合:①『加入者資格不該当通知書』

加入申出書類がiDeCo受付センターに1~10日に到着

翌月10日前後に郵送

加入申出書類がiDeCo受付センターに11~末日に到着

翌々月10日前後に郵送

-

STEP4お手続き完了のお知らせ

- 加入資格等の確認後、JIS&T社(注)から以下のお知らせが郵送されます。

- ①

『口座開設のお知らせ』・『コールセンターandインターネットサービスガイド』

- ②

『「コールセンターパスワード」「インターネットパスワード」設定のお知らせ』

-

STEP5掛金の引き落とし

- ご指定の口座から掛金の引き落としが始まります。(土・日・祝日の場合は翌平日銀行窓口営業日)

お申し込みから初回掛金の引き落としまでのスケジュールは以下のとおりです。

加入申出書類がiDeCo受付センターに1~10日に到着

翌月26日に掛金1か月分

加入申出書類がiDeCo受付センターに11~末日に到着

翌々月26日に掛金2か月分

-

STEP6資産運用スタート

- 初回掛金の運用指図(=配分指定)は、「確定拠出年金配分指定書(個人型掛金用)」にておこなってください。

- 毎月の掛金の配分変更や預け替え(スイッチング)については、加入者専用ウェブサイトまたは横浜銀行確定拠出年金ダイヤルにておこなってください。

運用商品ラインアップ

横浜銀行は、運営管理機関として、iDeCoの加入者の皆さまが老後の資産形成に資する長期分散投資をおこなっていただくため多様なリスク・リターンの特性を持つ運用商品の選定をおこないます。

(更新日2025年11月6日)

元本確保型商品

| 運用商品名 |

商品情報・運用実績 |

中途解約利率・解約控除等の有無 |

|

はまぎんDC自由期間定期

商品提供機関:横浜銀行

|

|

なし |

投資信託(元本確保型以外の預金・信託・生命保険・損害保険を含む)

| 運用商品名 |

商品情報・運用実績 |

手数料(税込み) |

| 販売手数料 |

信託報酬等(年率) |

信託財産留保額 |

|

eMAXIS 国内債券インデックス

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.44%以内 |

なし |

|

eMAXIS 先進国債券インデックス(除く日本・為替ヘッジあり)

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.66%以内 |

なし |

|

eMAXIS 先進国債券インデックス(除く日本)

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.66%以内 |

なし |

|

DCダイワ新興国債券インデックスファンド

運用会社:大和アセットマネジメント

|

|

なし |

0.374% |

なし |

|

eMAXIS TOPIXインデックス

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.44%以内 |

なし |

|

eMAXIS 日経225インデックス

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.44%以内 |

なし |

|

フィデリティ・日本成長株・ファンド

運用会社:フィデリティ投信

|

|

なし |

1.683% |

なし |

|

フィデリティ・日本小型株・ファンド

運用会社:フィデリティ投信

|

|

なし |

1.793% |

なし |

|

コモンズ30ファンド

運用会社:コモンズ投信

|

|

なし |

1.078%を上限とした率 |

なし |

|

eMAXIS 先進国株式インデックス(除く日本)

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.66%以内 |

なし |

|

野村世界ESG株式インデックスファンド(確定拠出年金向け)

運用会社:野村アセットマネジメント

|

|

なし |

0.264% |

なし |

|

eMAXIS NYダウインデックス

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.66%以内 |

なし |

|

野村新興国株式インデックスファンド(確定拠出年金向け)

運用会社:野村アセットマネジメント

|

|

なし |

0.275% |

なし |

|

キャピタル世界株式ファンド(DC年金つみたて専用)

運用会社:キャピタル・インターナショナル

|

|

なし |

実質的な負担

1.085%程度 |

なし |

|

投資のソムリエ(ターゲット・イヤー2035)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.737% |

なし |

|

投資のソムリエ(ターゲット・イヤー2040)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.825% |

なし |

|

投資のソムリエ(ターゲット・イヤー2045)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.825% |

なし |

|

投資のソムリエ(ターゲット・イヤー2050)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.913% |

なし |

|

投資のソムリエ(ターゲット・イヤー2055)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.913% |

なし |

|

投資のソムリエ(ターゲット・イヤー2060)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.913% |

なし |

|

投資のソムリエ(ターゲット・イヤー2065)

運用会社:アセットマネジメントOne

|

|

なし |

0.649%~0.913% |

なし |

|

つみたて8資産均等バランス

運用会社:三菱UFJアセットマネジメント

|

|

なし |

0.242% |

なし |

|

DIAMライフサイクル・ファンド<DC年金>1安定型

運用会社:アセットマネジメントOne

|

|

なし |

1.65% |

なし |

|

DIAMライフサイクル・ファンド<DC年金>2安定・成長型

運用会社:アセットマネジメントOne

|

|

なし |

1.65% |

なし |

|

DIAMライフサイクル・ファンド<DC年金>3成長型

運用会社:アセットマネジメントOne

|

|

なし |

1.65% |

なし |

|

DCニッセイ安定収益追求ファンド 愛称:みらいのミカタ

運用会社:ニッセイアセットマネジメント

|

|

なし |

0.715% |

なし |

|

投資のソムリエ<DC年金>

運用会社:アセットマネジメントOne

|

|

なし |

1.21% |

なし |

|

野村J-REITファンド(確定拠出年金向け)

運用会社:野村アセットマネジメント

|

|

なし |

1.045% |

なし |

|

DCダイワ・グローバルREITインデックスファンド

運用会社:大和アセットマネジメント

|

|

なし |

0.341% |

なし |

|

ステートストリート・ゴールドファンド(為替ヘッジあり)

運用会社:ステート・ストリート・グローバル・アドバイザーズ

|

|

なし |

実質的な負担

0.895%程度 |

なし |

選定理由

本預金は確定拠出年金専用に開発・設計された元本確保型の商品で、預金保険制度の保護の対象です。

商品提供会社である横浜銀行は神奈川県を主要地盤とした地域金融機関としての実績を誇り、長期にわたり安定した商品供給が可能です。

よって、法令上の元本確保型の運用商品として選定いたします。

選定理由

本商品は、日本の債券市場全体の長期的成長をとらえることを目標として、NOMURA-BPI総合に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内債券に投資する国内債券インデックス型の運用商品として選定しています。

選定理由

本商品は、日本の株式市場全体の長期的成長をとらえることを目標として、東証株価指数(TOPIX)(配当込み)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式インデックス型の運用商品として選定しています。

選定理由

本商品は、日本の株式の長期的成長をとらえることを目標として、日経平均株価(日経225)(配当込み)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本の株式の中から、業種を問わず将来高い成長性が期待できる銘柄に投資し、積極的な運用をおこなうファンドです。

運用会社であるフィデリティ投信は世界最大級の独立系資産運用会社であるフィデリティ・インターナショナルの日本拠点です。同グループは日本において、長年にわたり日本株の調査・運用の実績をもち、一貫した運用哲学に基づき運用をおこなっています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式一般型の運用商品として選定いたします。

選定理由

本商品は、日本の比較的規模の小さい企業の株式の中から、将来高い成長性が期待できる銘柄に投資し、積極的な運用をおこなうファンドです。

運用会社であるフィデリティ投信は世界最大級の独立系資産運用会社であるフィデリティ・インターナショナルの日本拠点です。同グループは日本において、長年にわたり日本株の調査・運用の実績をもち、一貫した運用哲学に基づき運用をおこなっています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式(小型株型)の運用商品として選定いたします。

選定理由

本商品は、為替変動リスクを一定水準低減しつつ、日本を除く世界の国債市場全体の長期的成長をとらえることを目標として、FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として、各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制も整備されており、将来的にも運用の継続性が十分確保されています。

よって、海外債券に投資する海外債券インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本を除く世界の国債市場全体の長期的成長をとらえることを目標として、FTSE世界国債インデックス(除く日本、円換算ベース)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外債券に投資する海外債券インデックス型の運用商品として選定いたします。

選定理由

本商品は、海外債券のうち新興国通貨建ての債券に投資し、投資成果をJPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイド(円換算)の動きに連動させることをめざす運用をおこなうファンドです。

運用会社である大和アセットマネジメントは国内大手の運用会社で大和証券グループの中核運用会社であり、公募投信ビジネスの実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外債券に投資する海外債券インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本を除く先進国の株式市場全体の長期的成長をとらえることを目標として、MSCIコクサイ・インデックス(配当込み、円換算ベース)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外株式に投資する海外株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、海外株式のうち新興国の株式を主要な投資対象として、MSCIエマージング・マーケット・インデックス(配当込み・円換算ベース)の中長期的な動きを概ねとらえる投資成果をめざす運用をおこなうファンドです。運用会社である野村アセットマネジメントは日本有数の運用会社です。野村グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外株式に投資する海外株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、グローバルに事業展開する先進国および新興国の企業に投資をし、世界の成長機会を幅広く捉え、長期かつ安定した運用実績をめざす運用をおこなうファンドです。キャピタル・インターナショナルは、世界有数の資産運用会社の日本法人で、資産運用のビジネスで長期の実績を有する運用会社です。運用、調査に関する組織は厚く充実していることから、海外株式のアクティブ運用として選定いたします。

選定理由

本商品は、国内の上場不動産投資信託証券(J-REIT)を主要な投資対象として、個別銘柄の流動性や収益性、成長性等を勘案して、銘柄選定および分散投資をおこなうファンドです。

運用会社である野村アセットマネジメントは日本有数の運用会社です。野村グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、不動産投信に投資するアクティブ型の運用商品として選定いたします。

選定理由

本商品は、マザーファンドを通じて、安定収益資産として、国内債券やヘッジ付海外債券等、リスクヘッジ資産として、国内外の株式、債券に投資をおこなうファンドです。金融環境の変化に応じて、安定収益資産とリスクヘッジ資産の割合の見直しを運用会社がおこない、中長期的に安定した収益をめざします。

運用会社であるニッセイアセットマネジメントは日本生命グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、中長期的に安定的な収益をめざすバランス型運用商品として選定いたします。

選定理由

本商品は、マザーファンドを通じて、安全資産として、国内債券やヘッジ付海外債券等、収益資産として、国内外の株式やリート、新興国の株式債券に投資をおこなうファンドです。運用会社は、金融環境の変化をすみやかに察知し、機動的に安全資産と収益資産の配分比率を変更することにより、中長期的に安定的な収益の確保をめざします。

アセットマネジメントOneは、みずほフィナンシャルグループの中核資産運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が整備されており、将来的にも運用の継続性が十分確保されています。

よって、中長期的に安定的な収益をめざすバランス型運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産で積極的な運用をおこないつつ、各資産へ分散投資することによりリスクを低減し、中長期的に安定的な収益を追求する運用をおこなうファンドです。

運用会社であるアセットマネジメントOneはみずほフィナンシャルグループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産で積極的な運用をおこないつつ、各資産へ分散投資することによりリスクを低減し、中長期的に安定的な収益を追求する運用をおこなうファンドです。

運用会社であるアセットマネジメントOneはみずほフィナンシャルグループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産で積極的な運用をおこないつつ、各資産へ分散投資することによりリスクを低減し、中長期的に安定的な収益を追求する運用をおこなうファンドです。

運用会社であるアセットマネジメントOneはみずほフィナンシャルグループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するバランス型の運用商品として選定いたします。

選定理由

本商品は、国内外の株式、債券およびREITへの分散投資により長期的な信託財産の成長をめざす一方で、決められた目標年(ターゲットイヤー)に向けて、自動的に保守的な資産配分に変更していく商品シリーズです。年齢の経過とともに、リスク許容度が小さくなることを想定して設計されています。

資産配分比率は市場環境および許容リスクに応じて毎月調整され、ターゲットイヤー到達以降は下値保全に重点を置きつつ運用を継続する仕組みとなっています。

アセットマネジメントOneは、みずほフィナンシャルグループの中核資産運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が整備されており、将来的にも運用ビジネスの継続性が十分確保されてます。

よって、ターゲットイヤー型のバランスファンドとして選定いたします。

元本確保型商品

| 運用商品名 |

商品情報・運用実績 |

中途解約利率・解約控除等の有無 |

はまぎんDC自由期間定期

商品提供機関:横浜銀行

|

|

なし |

投資信託(元本確保型以外の預金・信託・生命保険・損害保険を含む)

| 運用商品名 |

商品情報・運用実績 |

手数料(税込み) |

| 販売手数料 |

信託報酬等(年率) |

信託財産留保額 |

|

DCニッセイ国内債券インデックス

運用会社:ニッセイアセットマネジメント

|

|

なし |

0.132% |

なし |

|

トピックス・インデックス・オープン(確定拠出年金向け)

運用会社:野村アセットマネジメント

|

|

なし |

0.154% |

なし |

|

DC・ダイワ・ストックインデックス225 (確定拠出年金専用ファンド)

運用会社:大和アセットマネジメント

|

|

なし |

0.275% |

なし |

|

フィデリティ・日本成長株・ファンド

運用会社:フィデリティ投信

|

|

なし |

1.683% |

なし |

|

フィデリティ・日本小型株・ファンド

運用会社:フィデリティ投信

|

|

なし |

1.793% |

なし |

|

ステート・ストリートDC外国債券インデックス・オープン

運用会社:ステート・ストリート・グローバル・アドバイザーズ

|

|

なし |

0.594%~0.605% |

0.1% |

|

DCダイワ新興国債券インデックスファンド

運用会社:大和アセットマネジメント

|

|

なし |

0.374% |

なし |

|

ステート・ストリートDC外国株式インデックス・オープン

運用会社:ステート・ストリート・グローバル・アドバイザーズ

|

|

なし |

1.045% |

0.3% |

|

野村新興国株式インデックスファンド(確定拠出年金向け)

運用会社:野村アセットマネジメント

|

|

なし |

0.275% |

なし |

|

キャピタル世界株式ファンド(DC年金つみたて専用)

運用会社:キャピタル・インターナショナル

|

|

なし |

実質的な負担

1.085%程度 |

なし |

|

DCニッセイ安定収益追求ファンド 愛称:みらいのミカタ

運用会社:ニッセイアセットマネジメント

|

|

なし |

0.715% |

なし |

|

投資のソムリエ<DC年金>

運用会社:アセットマネジメントOne

|

|

なし |

1.21% |

なし |

|

DIAMライフサイクル・ファンド<DC年金>1安定型

運用会社:アセットマネジメントOne

|

|

なし |

1.65% |

なし |

|

DIAMライフサイクル・ファンド<DC年金>2安定・成長型

運用会社:アセットマネジメントOne

|

|

なし |

1.65% |

なし |

|

DIAMライフサイクル・ファンド<DC年金>3成長型

運用会社:アセットマネジメントOne

|

|

なし |

1.65% |

なし |

|

野村J-REITファンド(確定拠出年金向け)

運用会社:野村アセットマネジメント

|

|

なし |

1.045% |

なし |

|

DCダイワ・グローバルREITインデックスファンド

運用会社:大和アセットマネジメント

|

|

なし |

0.341% |

なし |

|

ステートストリート・ゴールドファンド(為替ヘッジあり)

運用会社:ステート・ストリート・グローバル・アドバイザーズ

|

|

なし |

実質的な負担

0.895%程度 |

なし |

選定理由

本預金は確定拠出年金専用に開発・設計された元本確保型の商品で、預金保険制度の保護の対象です。

商品提供会社である横浜銀行は神奈川県を主要地盤とした地域金融機関としての実績を誇り、長期にわたり安定した商品供給が可能です。

よって、法令上の元本確保型の運用商品として選定いたします。

選定理由

本商品は、日本の債券市場全体の長期的成長をとらえることを目標として、NOMURA-BPI総合に連動する投資成果をめざす運用をおこなうファンドです。

運用会社であるニッセイアセットマネジメントは日本生命グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内債券に投資する国内債券インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本の株式市場全体の長期的成長をとらえることを目標として、東証株価指数(TOPIX)(配当込み)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社である野村アセットマネジメントは日本有数の運用会社です。野村グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本の株式の長期的成長をとらえることを目標として、日経平均トータルリターン・インデックスに連動する投資成果をめざす運用をおこなうファンドです。運用会社である大和アセットマネジメントは国内大手の運用会社で大和証券グループの中核運用会社であり、公募投信ビジネスの実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本の株式の中から、業種を問わず将来高い成長性が期待できる銘柄に投資し、積極的な運用をおこなうファンドです。

運用会社であるフィデリティ投信は世界最大級の独立系資産運用会社であるフィデリティ・インターナショナルの日本拠点です。同グループは日本において、長年にわたり日本株の調査・運用の実績をもち、一貫した運用哲学に基づき運用をおこなっています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式一般型の運用商品として選定いたします。

選定理由

本商品は、日本の比較的規模の小さい企業の株式の中から、将来高い成長性が期待できる銘柄に投資し、積極的な運用をおこなうファンドです。

運用会社であるフィデリティ投信は世界最大級の独立系資産運用会社であるフィデリティ・インターナショナルの日本拠点です。同グループは日本において、長年にわたり日本株の調査・運用の実績をもち、一貫した運用哲学に基づき運用をおこなっています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、国内株式に投資する国内株式(小型株型)の運用商品として選定いたします。

選定理由

本商品は、日本を除く世界の国債市場全体の長期的成長をとらえることを目標として、FTSE世界国債インデックス(除く日本、円ベース)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社であるステート・ストリート・グローバル・アドバイザーズは世界有数の資産運用グループの日本拠点で、各種資産運用ビジネスを展開しており、インデックス運用では世界最大級の実績を有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外債券に投資する海外債券インデックス型の運用商品として選定いたします。

選定理由

本商品は、海外債券のうち新興国通貨建ての債券に投資し、投資成果をJPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイド(円換算)の動きに連動させることをめざす運用をおこなうファンドです。

運用会社である大和アセットマネジメントは国内大手の運用会社で大和証券グループの中核運用会社であり、公募投信ビジネスの実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外債券に投資する海外債券インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本を除く世界の主要国全体の長期的成長をとらえることを目標として、MSCI-KOKUSAI指数(円ベース)に連動する投資成果をめざす運用をおこなうファンドです。

運用会社であるステート・ストリート・グローバル・アドバイザーズは世界有数の資産運用グループの日本拠点で、各種資産運用ビジネスを展開しており、インデックス運用では世界最大級の実績を有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外株式に投資する海外株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、海外株式のうち新興国の株式を主要な投資対象として、MSCIエマージング・マーケット・インデックス(配当込み・円換算ベース)の中長期的な動きを概ねとらえる投資成果をめざす運用をおこなうファンドです。運用会社である野村アセットマネジメントは日本有数の運用会社です。野村グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外株式に投資する海外株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、国内の上場不動産投資信託(J-REIT)を主要な投資対象として、個別銘柄の流動性や収益性、成長性等を勘案して、銘柄選定および分散投資をおこなうファンドです。

運用会社である野村アセットマネジメントは日本有数の投信会社で、野村證券グループの中核運用会社として各種資産運用ビジネスを展開しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、不動産投信に投資するアクティブ型の運用商品として選定しています。

選定理由

本商品は、マザーファンドを通じて、安定収益資産として、国内債券やヘッジ付海外債券等、リスクヘッジ資産として、国内外の株式、債券に投資をおこなうファンドです。金融環境の変化に応じて、安定収益資産とリスクヘッジ資産の割合の見直しを運用会社がおこない、中長期的に安定した収益をめざします。

運用会社であるニッセイアセットマネジメントは日本生命グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、中長期的に安定的な収益をめざすバランス型運用商品として選定いたします。

選定理由

本商品は、マザーファンドを通じて、安全資産として、国内債券やヘッジ付海外債券等、収益資産として、国内外の株式やリート、新興国の株式債券に投資をおこなうファンドです。運用会社は、金融環境の変化をすみやかに察知し、機動的に安全資産と収益資産の配分比率を変更することにより、中長期的に安定的な収益の確保をめざします。

アセットマネジメントOneは、みずほフィナンシャルグループの中核資産運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が整備されており、将来的にも運用の継続性が十分確保されています。

よって、中長期的に安定的な収益をめざすバランス型運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産で積極的な運用をおこないつつ、各資産へ分散投資することによりリスクを低減し、中長期的に安定的な収益を追求する運用をおこなうファンドです。

運用会社であるアセットマネジメントOneはみずほフィナンシャルグループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産で積極的な運用をおこないつつ、各資産へ分散投資することによりリスクを低減し、中長期的に安定的な収益を追求する運用をおこなうファンドです。

運用会社であるアセットマネジメントOneはみずほフィナンシャルグループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産で積極的な運用をおこないつつ、各資産へ分散投資することによりリスクを低減し、中長期的に安定的な収益を追求する運用をおこなうファンドです。

運用会社であるアセットマネジメントOneはみずほフィナンシャルグループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産へ分散投資することにより、リスクを低減しつつ、中長期的に安定的な収益を追求するファンドです。

運用会社であるドイチェ・アセット・マネジメントは、ドイチェ信託銀行とともにドイツ銀行グループにおける資産運用会社として、年金運用部門での実績は十分なレベルです。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するグローバルバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産へ分散投資することにより、リスクを低減しつつ、中長期的に安定的な収益を追求するファンドです。

運用会社であるドイチェ・アセット・マネジメントは、ドイチェ信託銀行とともにドイツ銀行グループにおける資産運用会社として、年金運用部門での実績は十分なレベルです。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するグローバルバランス型の運用商品として選定いたします。

選定理由

本商品は、国内債券・国内株式・海外債券・海外株式などの各資産へ分散投資することにより、リスクを低減しつつ、中長期的に安定的な収益を追求するファンドです。

運用会社であるドイチェ・アセット・マネジメントは、ドイチェ信託銀行とともにドイツ銀行グループにおける資産運用会社として、年金運用部門での実績は十分なレベルです。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、日本を含む世界の株式・債券に投資するグローバルバランス型の運用商品として選定いたします。

選定理由

本商品は、日本を除く先進国のリートを投資対象とする、S&P先進国REIT指数(除く日本)(税引後配当込み、円ベース)に連動をする投資成果をめざすファンドです。

運用会社である大和アセットマネジメントは国内大手の運用会社で大和証券グループの中核運用会社であり、公募投信ビジネスの実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外リートに投資するインデックス型の運用商品として選定いたします。

選定理由

本商品は、金現物を裏付けとするETFへの投資を通じて、為替ヘッジ後の金価格に連動する投資成果をめざすファンドです。

運用会社であるステート・ストリート・グローバル・アドバイザーズは世界有数の資産運用グループの日本拠点で、各種資産運用ビジネスを展開しており、インデックス運用では世界最大級の実績を有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、金を投資対象とするコモディティ型の運用商品として選定いたします。

選定理由

本商品は、ESGに着目したファンドで、円換算したFTSE4Good Developed 100 Indexの動きをとらえる投資成果をめざす運用をおこなうファンドです。ベンチマークである円換算したFTSE4Good Developed 100 Indexは、先進国の比較的規模の大きな100銘柄から構成されています。

運用会社である野村アセットマネジメントは日本有数の運用会社です。野村グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外株式に投資する海外株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、マザーファンドを通じて、国内外の取引所に上場している株式の中から、運用会社の投資対象選定の基準に照らして優良と判断した30銘柄程度の企業に投資します。

ベンチマークは設けませんが、長期保有することを基本とし信託財産の中長期的な成長をめざす運用をおこなうファンドです。

独立系運用会社であるコモンズ投信は、小規模ながら安定した運用体制の下で15年以上にわたって一定の運用実績を有しており、将来的にも運用プロセスの一貫性に問題はないと判断しています。

よって、国内株式に投資する国内株式一般型の運用商品として選定いたします。

選定理由

本商品は、米国の株式市場(ダウ・ジョーンズ工業株価平均(NYダウ)(配当込み、円換算ベース))の値動きに連動する投資成果をめざす運用をおこなうファンドです。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、海外株式に投資する海外株式インデックス型の運用商品として選定いたします。

選定理由

本商品は、日本や新興国を含む内外の株式、債券およびリート市場を投資対象とし、各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する成果をめざします。リスク・リターンの特性が異なる8資産を組み合わせることで、中長期的な値上がり益の獲得をめざします。

運用会社である三菱UFJアセットマネジメントは三菱UFJフィナンシャル・グループの中核運用会社として各種資産運用ビジネスを展開しており、企業年金における実績も有しています。また、運用体制が確立されており、将来的にも運用の継続性が十分確保されています。

よって、内外の株式・債券およびリート市場を投資対象とするバランス型の運用商品として選定いたします。

商品概要説明書

iDeCoのお申し込み・ご相談

電話でのお申し込み・制度に関するご相談

横浜銀行確定拠出年金ダイヤル

- 電話受付時間

- (月~金)9:00~20:00

- (土)9:00~17:00

ご留意事項

- 掛金の拠出は、加入可能年齢到達月の前月分までとなります。

- 原則、60歳まで途中の引き出し、脱退はできません。また、60歳でお受け取りになるには、通算加入者等期間が10年必要となります。

- 60歳までの通算加入者等期間が10年に満たない場合は段階的に受給開始年齢が遅れます(通算加入者等期間は個人型年金および企業型年金における加入者・運用指図者の期間の合算となります)。

- 60歳以上で初めてiDeCoに加入した方は、通算加入者等期間を有しなくても加入から5年を経過した日から受給できます。

- 運用の成果は加入者ご自身に帰属します。運用次第では、年金資産が掛金元本累計額を下回る場合があります。

- 加入から受け取りが完了するまでの間、所定の手数料がかかります。※詳しくは上記「iDeCoの手数料」をご覧ください。

- 掛金額の変更は、毎年12月から翌年11月までの間に1回だけとなります。

被保険者種別変更時の金額変更は変更回数に含みません。※今後変更になる可能性があります。

- 掛金等の配分指定は、お客さまご自身でおこなう必要があります。配分の指定がない場合は、『指定運用方法』として、一定期間経過後、『はまぎんDC自由期間定期預金』が購入されます。

投資信託についてのご留意事項

- 投資信託は預金ではなく、預金保険の対象ではありません。

- 投資信託は、元本・分配金が保証された商品ではありません。

- 上記「運用商品ラインアップ」中の投資信託については、信託報酬以外の費用がかかる場合があります。詳細は、「運用商品ラインアップ」に掲載されている「商品情報」をご確認ください。

- 投資信託は、次の要因により、お受取金額が投資元本を下回ることがあります。

- 組み入れ有価証券(株式・債券・リート等)等の値動き(価格変動リスク)があります。

- 組み入れ有価証券(株式・債券・リート等)等の発行者の信用状態の悪化によるリスク(信用リスク)、国情・財務状況等の変化およびそれらに関する外部評価の変化等によるリスク(カントリーリスク)があります。

- 外貨建て資産に投資するものは、このほかに為替相場の変動によるリスク(為替変動リスク)があります。

- 詳細については、横浜銀行確定拠出年金ダイヤルにご確認ください。

- 投資信託のお申し込みにあたっては、保有期間中には信託報酬等がかかります。また一部のファンドには、信託財産留保額が基準価額から差し引かれるものがあります。詳しくは、横浜銀行確定拠出年金ダイヤルにご確認ください。

- 投資信託の運用による損益は、投資信託を購入されたお客さまに帰属します。

- 横浜銀行個人型確定拠出年金の運用商品ラインアップに掲載の投資信託は投資者保護基金の対象ではありません。

- 投資信託は設定・運用を投信会社がおこなう商品です。

- 運用商品の詳細は、ウェブサイトのiDeCo(個人型確定拠出年金)運用商品ラインアップでご確認ください。

PDFファイルをご覧になるには、アドビシステムズ社が配布しているAdobe Reader(無償)が必要です。Adobe、Adobe ロゴ、Readerは、Adobe Systems Incorporated (アドビシステムズ社)の米国ならびに他の国における商標または登録商標です。

![※受取可能年齢 [50歳までに加入 60歳までの通算加入者等期間10年以上]60歳から受給の請求が可能 [50歳超から52歳までに加入 60歳までの通算加入者等期間8年以上10年未満]61歳から受給の請求が可能 [52歳超から54歳までに加入 60歳までの通算加入者等期間6年以上8年未満]62歳から受給の請求が可能 [54歳超から56歳までに加入 60歳までの通算加入者等期間4年以上6年未満]63歳から受給の請求が可能 [56歳超から58歳までに加入 60歳までの通算加入者等期間2年以上4年未満]64歳から受給の請求が可能 [58歳超から60歳までに加入 60歳までの通算加入者等期間1か月以上2年未満]65歳から受給の請求が可能](/shared/images/kojin/nenkin_ideco_fig_09.png)