新生活向けサービス

楽しみだけれど、わからないことが多くて不安でもある新生活。

横浜銀行には、そんな新生活を迎える人たちをサポートするさまざまなサービスがあります。

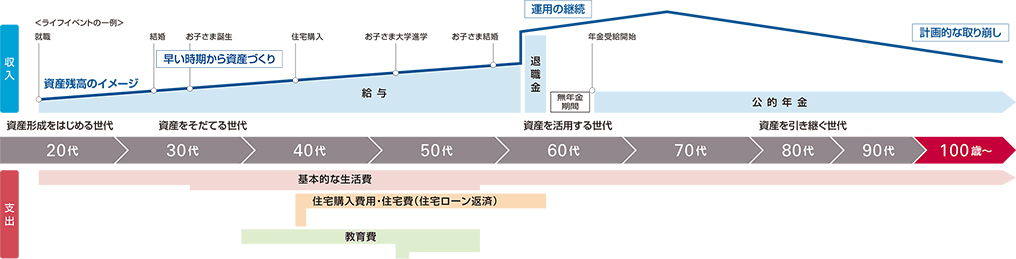

人生にはさまざまな「ライフイベント」があります。

毎日を楽しく豊かに過ごすためにも、いつ、どのくらいのお金が必要になるのかを確認して、計画的に準備をしておくことが大切です。

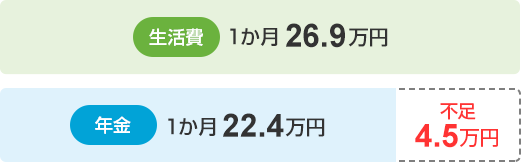

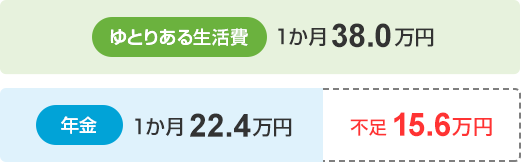

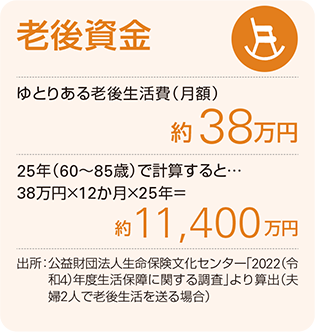

公的年金のみで老後の生活すべてを賄うのは難しく、将来に向けて自らお金を備える必要性が高まっています。

資産形成が必要な背景を理解し、将来必要になる金額をきちんと把握することで、老後資金準備の計画を立てましょう。

ゆとりあるセカンドライフを過ごすためにはいくら必要でしょう?

夫婦2人世帯の老後生活の収支について例を見てみましょう。

夫:平均的賃金で公的年金に40年加入

妻:国民年金に40年加入(専業主婦)

収入 公的年金月額 約23.0万円※

老後夫婦2人の1か月の生活費 28.2万円

出所:総務省 統計局「家計調査年報(家計収支編) 2023年(令和5年)」より作成

老後を公的年金で生活しようとすると

65歳以降のセカンドライフを平均寿命から考えて、おおよそ30年とすると

不足5.2万円 × 12か月 × 30年 =

老後の備えとして年金以外に最低

1,872万円が不足

さらに

ゆとりある老後には月に約38.0万円が必要※とされている

ゆとりあるセカンドライフを過ごすためには

不足15.0万円 × 12か月 × 30年 =

老後の備えとして年金以外に最低

5,400万円が不足

めざせ 貯蓄5,400万円!

老後を安心して暮らしていくために、

将来のライフプランを考えて、早い段階から計画していこう!

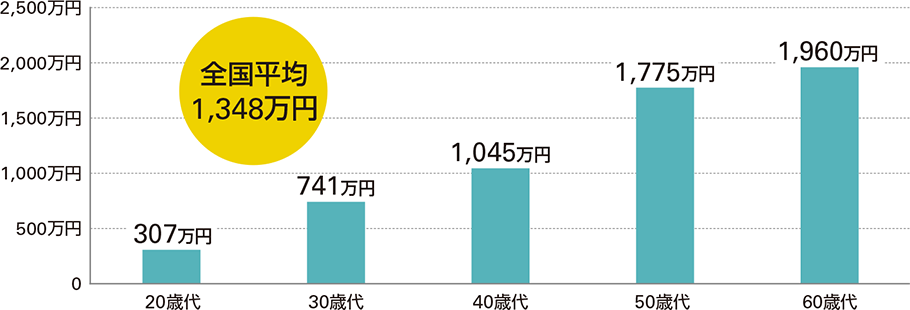

【金融資産保有額(金融資産保有世帯)】

おすすめの資産形成方法は、年代やタイプによって異なります。自分に合った方法を見つけて、実際に資産づくりを始めてみましょう。

こちらは、各年代ごとの金融資産保有額と、貯蓄の目的ランキングです。

人生で起こるさまざまな「ライフイベント」・・・。これまで築かれてきたご資産についてぜひ、横浜銀行にご相談ください。

NISAや投資信託全般のお問い合わせはこちら

投信デスク

電話受付時間銀行窓口営業日の9:00~17:00

NISAのはじめ方、ファンドの選び方などご相談はこちら

横浜銀行コンタクトセンター

電話受付時間平日・土日(祝日除く)の9:00~17:00

資産運用のご相談をWEBで来店予約ができる店舗(26店舗)があります。

資産運用のご相談 WEBで来店予約新しいウィンドウで開きます

「資産運用のご相談 WEBで来店予約」で表示されない店舗にはお電話にてご予約ください。

新生活向けサービス

楽しみだけれど、わからないことが多くて不安でもある新生活。

横浜銀行には、そんな新生活を迎える人たちをサポートするさまざまなサービスがあります。

シニア向けサービス

大切な資産のこれからについて考えてみませんか?

人生で起こるさまざまな「ライフイベント」・・・。これまで築かれてきたご資産についてぜひ、横浜銀行にご相談ください。

NISA(つみたて投資枠)

将来に備えて、少額からコツコツと無理なく、資産づくりがしたい。

これから少しずつ投資や資産運用をはじめようと思っている社会人には「NISAのつみたて投資枠」をおすすめします。

iDeCo

セカンドライフを見据えて、税制メリットを活用しながら、老後資金の準備をしてみませんか?

つみたて外貨

「つみたて外貨」は、毎月決まった日に決まった金額を円預金から外貨普通預金口座に自動的に振替をおこなうサービスです。

証券会社のご紹介(金融商品仲介)

証券サービスご希望のお客さまを、横浜銀行グループの証券会社の浜銀TT証券や提携先のSBI証券へお取り次ぎするサービスです。

上場企業を中心に間接的に資金を貸し出し、分配金(固定利回り)を受け取る資産運用サービスFunds(ファンズ)のご紹介です。