保険期間は一定期間で、その期間に死亡した場合に保険金を受け取れます。

終身保険に比べて少ない保険料で加入することができます。

定期保険・収入保障保険

定期保険とは、死亡したときや所定の高度障害になったときに、保険金が支払われます。収入保障保険は、万一のとき毎月一定の生活費を確保できます。

定期保険・収入保障保険のメリット・デメリット

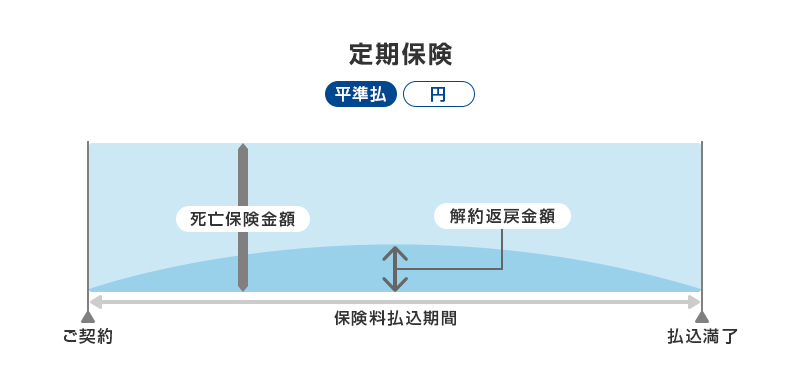

解約返戻金は無いか少ないことが一般的です。

保険期間を過ぎると保障がなくなります。

商品説明

定期保険

定期保険とは、一定期間の間に、死亡や高度障害状態になった場合、保険金が支払われる保険です。基本的に掛け捨てで、満期保険金がないため、終身保険や養老保険に比べて保険料が割安です。

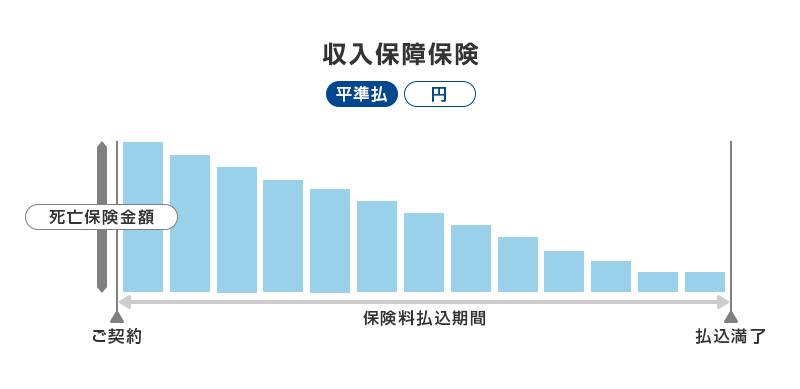

収入保障保険

収入保障保険とは、万一の時、ご家族に年金形態で保険金が支払われる保険です。必要保障額に合わせて、毎年保険金が減少していくので、一般的に定期保険に比べ割安な保険料でご加入できます。また、特約などにより、従来の収入保障保険の保障内容に加えて、特定の高度障害状態・要介護状態になった場合など「働けないリスク」もカバーできます。

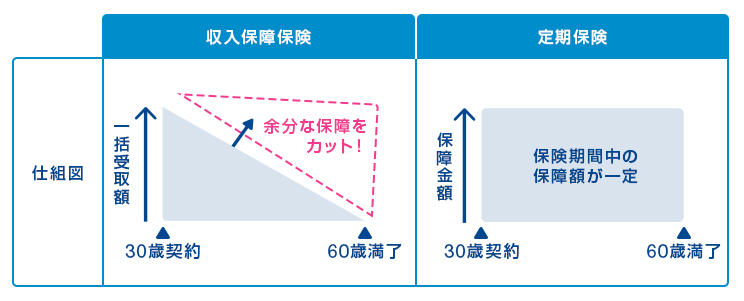

必要保障額の推移に近いカタチで合理的な保障

「収入保障保険」と「定期保険」を比較してみると、「収入保障保険」は一般的に年々減少すると言われている必要保障額に合わせて年金受け取り総額も推移するので、余分な保障をカットできて合理的に毎月の生活費に備えられます。

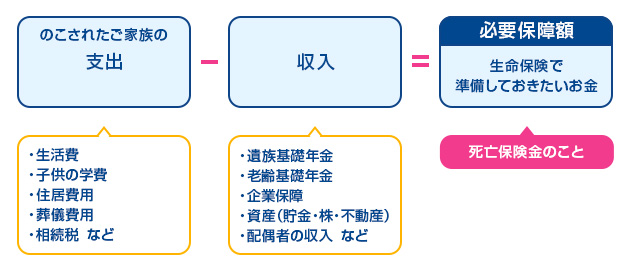

必要保障額の考え方

家族構成や収入が同じであっても必要保障額が同じとは限りません。安心できる備えをしておくには適正な必要保障額を知る必要があります。

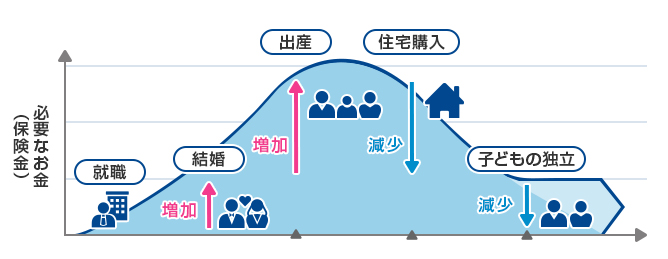

必要保障額はライフステージの変化によって変動します。

年数が経つと、結婚、出産、子どもの独立など、必要な保障額が変わってくるため、ライフステージの変化は保険の見直し時期でもあります。

定期保険・収入保障保険の商品ラインアップ

保険会社名または商品名をクリックすると、その保険会社のウェブサイトにリンクします。

各商品の特徴・投資リスク・お客さまがご負担になる手数料などの詳細については、リンク先の各保険会社のウェブサイトに記載されていますので、必ずご確認ください。

リンク先のコンテンツは各保険会社が管理しています。

2025年3月2日現在

お申し込み・ご相談

保険専門相談窓口

店舗で相談する

保険商品についてのご注意(必ずお読みください)

- 保険商品は預金ではなく、預金保険の対象ではありません。

- 保険商品は、元本が保証された商品ではありません。

- 保険商品には商品の種類によって次のようなリスクがあり、投資のリスクは契約されたお客さまに帰属します。

- 変額年金保険および変額終身保険の場合、積立金は、特別勘定(ファンド)で運用・管理されます。特別勘定(ファンド)は、実質的に国内外の株式・債券等を投資対象とするため、「株価の下落」「金利の上昇による債券価格の下落」「円高による外貨建資産価格の下落」などが基準価額の下落の要因となり、基準価額は積立金額、解約返戻金額、年金原資額、死亡保険金額などに反映され、損失が生じるおそれがあります。

- 定額年金保険、定額終身保険においても、商品によっては、市場金利に応じた運用資産の価格変動が解約返戻金額に反映されるため、市場金利の変動により解約返戻金額が既払込保険料を下回ることがあり、損失が生じるおそれがあります。一般的に解約時の市場金利がご契約時と比較して上昇すると解約返戻金額は減少し、市場金利が下落すると解約返戻金額は増加する性質があります。

- 外貨建ての場合、外貨と円との換算に用いる為替レートは時々の為替相場により異なるため、諸支払金額は、保険料払込時の円換算額を下回る場合および保険契約時における為替相場により円換算した諸支払金の予定額を下回る場合があり、損失が生じるおそれがあります。

- リスクの内容は商品によって異なりますので、詳しくは各商品のパンフレット、契約締結前交付書面(契約概要/注意喚起情報)、ご契約のしおり・(定款)・約款および特別勘定のしおり(変額年金保険および変額終身保険)などをご確認ください。

- 保険会社の業務または財産の状況の変化により、保険金額、年金額、給付金額などが削減されることがあります。なお、生命保険契約者保護機構の会員である生命保険会社が経営破綻に陥った場合、生命保険契約者保護機構により、保険契約者保護の措置がはかられることがありますが、この場合にも、ご契約時の保険金額、年金額、給付金額などが削減されることがあります。詳細については生命保険契約者保護機構(TEL:03-3286-2820 ホームページアドレス https://www.seihohogo.jp/)までお問い合わせください。

- 保険商品には所定の手数料等の諸費用がかかる場合があります。契約されたお客さまがご負担になる諸費用のうちおもなものは以下のとおりです。

| 保険契約関係費 | ご契約時の初期費用や、保険期間中、年金受取期間中の費用等、契約の締結・成立・維持・管理に必要な経費です。 |

|---|---|

| 資産運用関係費 | 投資信託の信託報酬や、信託事務の諸費用等、特別勘定の運用により発生する費用です。 |

| 解約控除 | 契約日から一定期間内の解約の場合に積立金から控除される金額です(解約時のみ発生します)。 |

- ※

諸費用の合計額は上記を足し合わせた金額となります。

- ※

ご負担になる諸費用やその料率は、商品によって異なりますので、詳しくは各商品のパンフレット、契約締結前交付書面(契約概要/注意喚起情報)、ご契約のしおり・(定款)・約款および特別勘定のしおり(変額年金保険および変額終身保険)などをご確認ください。

- ※

外貨建ての場合、ご契約時、または年金や死亡給付金等のお受け取りにあたって、外貨と円を交換する場合には為替手数料等が上記の各種手数料等とは別にかかります。

- 税務の取り扱いについては、2025年3月1日の税制に基づいて記載していますので、今後の法改正等によって取り扱いが変更される場合があります。個別の取り扱いの詳細につきましては、所轄の税務署にご確認ください。

- 横浜銀行は、お客さまと保険会社との保険契約締結の媒介をおこなうもので、保険契約締結の代理権はありません。保険契約はお客さまからの保険契約のお申し込みに対して保険会社が承諾したときに有効に成立します。

- 保険商品のお申し込みの有無が横浜銀行とお客さまとの他の取引に影響を与えることはありません。

- 各商品に関する内容説明の前にお客さまにご確認・ご同意いただく事項があります。

- 保険業法上の規制により、お客さまのお勤め先や、お借り入れの申込状況などによっては、横浜銀行では保険商品をお申し込みになれない場合があります。

- 保険会社による保険金や給付金などのお支払いについて、受取人の故意による場合や、健康状態などについてお客さまが事実を告知されなかったり、事実と異なることを告知された場合などは、保険金や給付金などが支払われない場合があります。詳しくは契約概要・注意喚起情報、ご契約のしおり・(定款)・約款などをご確認ください。

- 保険会社への保険料のお払い込みについて、保険料お払い込みの猶予期間中に保険料のお払い込みがない場合は、ご契約は失効します。失効した場合、保険金や給付金などの支払事由に該当した場合でも、保険金・給付金などが支払われません。詳しくは契約概要・注意喚起情報、ご契約のしおり・(定款)・約款などをご確認ください。

- 現在ご加入中の保険契約を解約または減額し、新たな保険を契約し直す場合について

- (1)

現在ご加入中の保険契約を解約・減額など見直した場合は、お客さまに不利益が生じる可能性があります。

- (2)

現在ご加入中の保険契約の保障内容のご確認や、見直し(解約・減額など)の判断は、お客さまご自身でおこなってください。

- (3)

新たにお申し込みになるご契約を、健康上などの理由で、保険会社が引き受けできない場合がありますので、ご注意ください。

- (1)

- ご検討にあたっては、各商品のパンフレット、契約締結前交付書面(契約概要/注意喚起情報)、ご契約のしおり・(定款)・約款および特別勘定のしおり(変額年金保険および変額終身保険)などの資料をお客さまご自身で必ずご確認ください。

- 詳しくは、当行の保険販売資格を持った生命保険募集人までご相談ください。

保険メニュー