経営者インタビュー

知らないうちに販売機会を逃していませんか?~キャッシュレス決済導入で防ぐ「お客さま離れ」~

「キャッシュレス決済」とは、現金を使わない支払い方法の総称です。現金を持ち歩かなくても買い物などができるのはとても便利です。

「現金しか使えないのなら、キャッシュレス決済が使える別の店に行きます!」

こんな消費者も珍しくない昨今、多くの店舗ではキャッシュレス決済への対応が急務になっています。キャッシュレス決済には「どのような種類があるのか?」「どのようなメリットがあるのか?」「導入にあたって注意すべき点はなにか?」など疑問や不安な点もあるかと思いますので、この記事で解説していきます。

また、記事の最後に横浜銀行の「キャッシュレス加盟店サービス」をご紹介しています。「初期費用が無料」など、多くのメリットがありますので、関心のある方はぜひご覧ください。

1. キャッシュレス決済の種類と導入状況

キャッシュレス決済は、「前払い・即時払い・後払い」という支払いのタイミングによって次の3つに分かれます。

| 支払い時期 | 代表例 | 利用方法 |

|---|---|---|

| 前払い (プリペイド) |

電子マネー、コード決済 | 事前にお金をチャージしたカードやスマホから、その金額の範囲内で支払う |

| 即時払い (ジャストペイ) |

デビットカード、コード決済 | 引き落とし先として登録した銀行口座から、即座に支払う |

| 後払い (ポストペイ) |

クレジットカード、コード決済 | 代金をカード会社が立て替えて、後日カード会社に支払う |

(出所:日本情報マート作成)

最も普及しているのはクレジットカードです。経済産業省のニュースリリース「2021年のキャッシュレス決済比率を算出しました」によると、2021年のキャッシュレス決済比率は32.5%で、そのうち、27.7%はクレジットカードです。

政府はキャッシュレス決済比率を、2025年までに40%程度、将来的には80%まで引き上げることを目標としており、今後、キャッシュレス決済がますます広がっていくことが予想されます。

![(図表2)日本国内のキャッシュレス決済比率の推移 [2015年]クレジットカード:16.5% デビットカード:0.1% 電子マネー:1.5% 計18.2% [2016年]クレジットカード:18.0% デビットカード:0.3% 電子マネー:1.7% 計20.0% [2017年]クレジットカード:19.2% デビットカード:0.4% 電子マネー:1.7% 計21.3% [2018年]クレジットカード:21.9% デビットカード:0.4% 電子マネー:1.8% コード決済:0.1% 計24.1% [2019年]クレジットカード:24.0% デビットカード:0.6% 電子マネー:1.8% コード決済:0.3% 計26.8% [2020年]クレジットカード:25.8% デビットカード:0.7% 電子マネー:2.1% コード決済:1.1% 計29.7% [2021年]クレジットカード:27.7% デビットカード:0.9% 電子マネー:2.0% コード決済:1.8% 計32.5% [2025年]目標 計40.0% [将来]目標 計80.0%](/shared/images/hojin/contents_article_016_img_02.png)

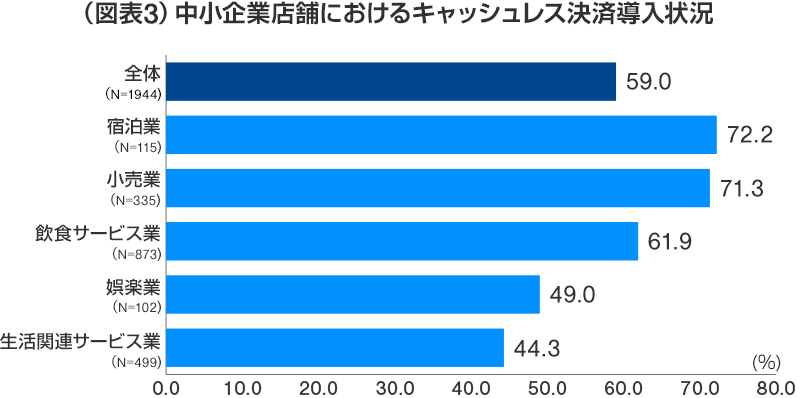

気になる中小企業店舗への導入状況ですが、経済産業省「キャッシュレス決済の中小店舗への更なる普及促進に向けた環境整備検討会 とりまとめ(2022年3月)」(以下「検討会資料」)によると全体の導入率は59.0%です。

業種別で、もっとも導入率が高い宿泊業では72.2%、もっとも導入率が低い生活関連サービス(洗濯業、理美容業、浴場業、旅行業など)でも44.3%がキャッシュレス決済を導入しています。

交通系ICカードで支払いが可能なコインランドリーやクレジットカードでの支払いに対応している美容室も増えています。

2. キャッシュレス決済のメリット

メリット1)「お客さま離れ」を防止

検討会資料によると、キャッシュレス決済を利用している消費者のうち、「キャッシュレス決済を利用できない店舗」を「可能な限り避ける」「避けることがある」という人は40%以上に上ります。特に個人商店の場合はキャッシュレス決済が利用できない店舗を避ける割合が高く、「可能な限り避ける」「避けることがある」と答えた人の割合は49.2%です。

キャッシュレス決済を利用できない店舗は、お客さまが利用を避けてしまう「お客さま離れ」によって、気づかないうちに販売機会を逃してしまっている可能性があるということです。

キャッシュレス決済に対応することにより、「お客さま離れ」を防ぎ、販売機会の損失を低減できると言えるでしょう。

![(図表4)キャッシュレス決済が利用できない店舗の利用を避けることがある [個人商店(N=1756)]可能な限り避ける:16.0% 避けることがある:33.2% 避けることはない:50.8% [ドラッグストア(N=6814)]可能な限り避ける:18.2% 避けることがある:28.4% 避けることはない:53.3% [生活関連サービス(N=3915)]可能な限り避ける:17.0% 避けることがある:29.2% 避けることはない:53.8% [全国規模の大手チェーンスーパー(N=6633)]可能な限り避ける:15.4% 避けることがある:30.3% 避けることはない:54.3% [上記以外のスーパー(N=6298)]可能な限り避ける:15.5% 避けることがある:29.7% 避けることはない:54.8% [コンビニ(N=6976)]可能な限り避ける:19.1% 避けることがある:24.3% 避けることはない:56.6% [飲食店(N=6037)]可能な限り避ける:14.6% 避けることがある:28.1% 避けることはない:57.2%](/shared/images/hojin/contents_article_016_img_04.png)

メリット2)客単価がアップ

検討会資料によると、キャッシュレス決済では「1000円を超えると購入をためらう」と言われている心理的抵抗が薄まり、客単価のアップにつながるようです。

また、日本クレジットカード協会「観光立国実現に向けたクレジットカード業界としての取組に関する調査(2017年度)」によると、クレジットカード決済の客単価は、現金決済の1.71倍に増加しています。

キャッシュレス決済は、目の前で現金が手元から出ていく現金決済に比べて支払いへの心理的ハードルが下がること、特にクレジットカードの場合は支払いを先延ばしにできることから、客単価がアップする傾向にあるようです。

| 業種名 | 単価比率(倍) | |

|---|---|---|

| 全体(1000円以上) | 1.71 | |

| 小売店 | スーパー | 1.58 |

| コンビニ | 1.55 | |

| ドラッグストア | 1.85 | |

| 衣料品専門店 | 2.30 | |

| 雑貨・文具 | 2.54 | |

| 交通機関 | 新幹線・特急列車 | 1.71 |

| 高速バス | 1.22 | |

| タクシー | 2.06 | |

| 飲食店 | 3000円以上 | 1.39 |

| 1000~3000円未満 | 1.11 | |

| 1000円未満 | 1.14 | |

| ホテル・旅館・宿泊施設 | 1.28 | |

(出所:日本クレジットカード協会「観光立国実現に向けたクレジットカード業界としての取組に関する調査(2017年度)」)

メリット3)両替のためのコストや業務を削減

検討会資料によると、キャッシュレス決済の導入によって毎月の釣り銭用の両替手数料が60%削減できただけでなく、店舗から金融機関に両替をしに行く頻度も減り、作業時間も67%(週3回程度から週1回の頻度)が削減できたとしています。

キャッシュレス決済の導入は、コスト削減や業務効率化につながると言えます。

| 項目 | 削減率 | 経済産業省によるヒアリング結果 |

|---|---|---|

| 両替手数料 | 60%減 | 2万円/月程度かかっていたが、8000円/月程度に減らすことができた |

| 両替の作業時間 | 67%減 | 金融機関で両替する頻度が週3回程度であったが、導入した後は、週1回程度に減った |

(出所:経済産業省「キャッシュレス決済の中小店舗への更なる普及促進に向けた環境整備検討会とりまとめ(2022年3月)」)を基に作成

メリット4)レジ業務や在庫管理が楽になります

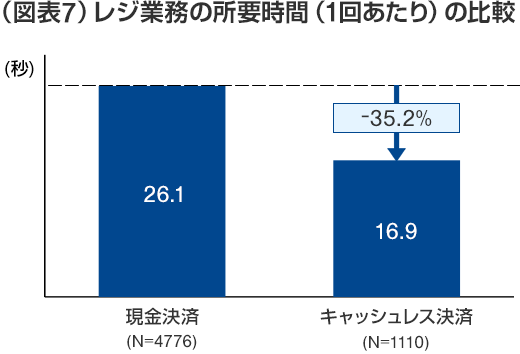

検討会資料によると、現金決済に比べてレジ業務の所要時間が35.2%削減するとされています。

また、閉店後の現金や売上を集計する業務や現金を夜間金庫に預ける業務も削減できます。さらに、キャッシュレス決済とPOSシステムとを連動することで、決済情報が収集・集計されるため販売情報が管理できるようになります。

メリット5)感染症のリスクを低減できる

不特定多数の人がふれる現金を触らなくて済みますし、レジ前の滞留時間も短くなります。感染症のリスクを低減できるでしょう。特に病院やクリニックなどでは、コロナ禍もあり、利用するお客さまからの「キャッシュレス決済にしてほしい」というニーズが高いと言われています。

3. 実際にキャッシュレス決済を導入した事例

日本情報マートが、実際にキャッシュレス決済を導入した店舗などに導入の理由や効果をヒアリングしたところ、次のようなコメントをいただきました。

1)食品スーパーA 導入:クレジットカード、電子マネー

「当社では労働力の確保が難しく、限られた人数でいかに効率的に店舗運営を行うかが課題でした。そのための取り組みの1つとして、2018年にクレジットカードと電子マネーに対応した、完全キャッシュレス店を筑波大学構内にオープンしたところ、従業員は陳列や接客などに集中できるようになりました。現在は全店舗にキャッシュレス決済端末を導入し、有人レジ、セルフレジ、支払いのみキャッシュレスなど複数のレジで対応しています。全店舗共通で改善された点としては、レジでの待ち時間が減ったことです」(同社広報)

2)動物病院B 導入:クレジットカード、電子マネー

「お会計の際に、現金で支払うために、動物を抱えながらお財布から現金を取り出す飼い主さんがいらっしゃいます。体や心が弱っている飼い主や患者にそういうストレスを負わせるのは、親切ではありません。私は医療機関こそキャッシュレス決済が必要だと思い、2018年ごろから導入しました。いまでは65%ほどが利用しています。一度、キャッシュレスツールを利用すると、次回以降も同じ支払い方法を選択する傾向にあります。手数料の負担は大きいですが、私はスムーズな会計サービスを提供するためのコストだと思っています」(同動物病院代表)

この他にも、経済産業省がキャッシュレス決済の導入済み店舗に対しておこなったヒアリング調査では、次のような結果が得られています(検討会資料のヒアリング結果を、読みやすいように一部の表現を変えて掲載しています)。

飲食店C

「キャッシュレス決済のメリットは、現金だと物理的にお金が減るので購入をためらうような場合でも、気軽に買っていただけること。また、自家製ジャムなどの販売もしているが、『ついでにジャムも付けて』みたいな感じでついで買いもしていただける。デメリットは、手数料の負担があり、現金決済の方が儲かること」

小売店D

「キャッシュレス決済のメリットは、現金を持っていないことで購入に至らなかった分も購入につなげられるようになったこと。自分の店舗の決済手段として使ったことがなかったため、操作が難しいのかと思っていたが、そんなこともなかった。デメリットは、経理で売掛金処理という手間が1つ増えたこと」

キャッシュレス決済導入にあたっては、「手数料」が気になるところかもしれません。ただし、販売機会を損なうことなく売上アップにつなげられたり、業務効率化を実現できたりしているのも確かなようです。

4. キャッシュレス決済を導入する際に注意したいこと

キャッシュレス決済を導入する際には、次の3点が気になるところです。

1)初期費用・決済手数料がかかる

キャッシュレス決済では決済端末が必要です。端末の種類によって端末代金や通信料、月額使用料がかかる場合があります。また、決済手数料としてカードの発行会社や決済代行会社に売上の数%を支払う必要があります。

経済産業省の「キャッシュレス決済実態調査アンケート(2021年)」では、手数料については3%台前半が多くなっています。

![(図表8)各決済手段の手数料率の分布 [0%台]クレジットカード:2% 交通系電子マネー:9% その他電子マネー:10% その他電子マネー:43% [1%台前半]クレジットカード:3% 交通系電子マネー:6% その他電子マネー:6% その他電子マネー:8% [1%台後半]クレジットカード:2% 交通系電子マネー:2% その他電子マネー:4% その他電子マネー:4% [2%台前半]クレジットカード:6% 交通系電子マネー:6% その他電子マネー:6% その他電子マネー:7% [2%台後半]クレジットカード:9% 交通系電子マネー:9% その他電子マネー:9% その他電子マネー:5% [3%台前半]クレジットカード:39% 交通系電子マネー:43% その他電子マネー:40% その他電子マネー:20% [3%台後半]クレジットカード:21% 交通系電子マネー:21% その他電子マネー:19% その他電子マネー:7% [4%台]クレジットカード:7% 交通系電子マネー:3% その他電子マネー:3% その他電子マネー:2% [5%以上]クレジットカード:10% 交通系電子マネー:3% その他電子マネー:2% その他電子マネー:5% [母数]クレジットカード:650 交通系電子マネー:301 その他電子マネー:300 その他電子マネー:653](/shared/images/hojin/contents_article_016_img_06.png)

2)決済端末の操作を覚えられるか不安

従業員が決済端末の操作方法を覚える必要があります。クレジットカードや各種電子マネーによって決済方法が異なる端末もあります。

「決済端末の操作が複雑で従業員への教育が大変なのではないか」と考えて導入に踏み切れない店舗もあるのではないでしょうか。

3)売上金が入金されるまでにタイムラグがある

売上と入金のタイミングが違うため、一時的に手元の資金が足りなくなる可能性があります。

入金サイクルは事業者によって異なり、「毎月15日と月末」「毎月20日」など決まった日付で入金されるものもあれば、決済日の翌日に毎日入金されたり、店舗側の希望するタイミングで入金ができたりするものなどがあります。

キャッシュレス決済の導入には、注意すべき点もありますが、未導入による販売機会の損失防止や業務の効率化の実現など多くのメリットもあります。

より多くのお客さまにご利用していただける店舗づくりの手段の1つとして、キャッシュレス決済の導入を検討してみてはいかがでしょうか。

以上(2022年12月作成)

執筆:株式会社日本情報マート

- ※

この記事は一般的な情報をもとに作成しております。

横浜銀行の「キャッシュレス加盟店サービス」のご提案

横浜銀行では「キャシュレス加盟店サービス」を提供しています。

初めてキャッシュレス決済を導入される方が導入しやすいように、以下のような特徴があります。

1. 導入コスト無料で多様な決済サービスのお取り扱いが可能!

初期費用や端末導入費用をかけずにクレジットカードや電子マネーのお取り扱いが可能となります。横浜銀行の「キャッシュレス加盟店サービス」では以下の多様な決済サービスを取り扱っています。

| カードブランド | 決済手数料 | |

|---|---|---|

| クレジットカード |

|

3.24% (非課税) |

| 各種電子マネー |

|

3.24% (非課税) |

|

3.24% (税抜き) |

|

(出所:横浜銀行)

- ※

その他のカードブランド(JCB、AMERICAN EXPRESS、Diners Club)のお取り扱いはできません。

- ※

交通系電子マネー、楽天Edy、WAON、nanacoの決済手数料は課税対象です。税込決済手数料は交通系電子マネー、楽天Edy、WAON、nanaco:3.564%です。

- ※

「iD」ロゴは、株式会社NTTドコモの登録商標です。

- ※

「楽天Edy」は、楽天株式会社および楽天グループの登録商標です。

- ※

「nanaco」は、株式会社セブン・カードサービスの登録商標です。

- ※

「WAON」は、イオン株式会社の登録商標です。

- ※

「Suica」は、東日本旅客鉄道株式会社の登録商標です。

- ※

「PASMO」は、株式会社パスモの登録商標です。

- ※

「ICOCA」は、西日本旅客鉄道株式会社の登録商標です。

- ※

「manaca(マナカ)」は、株式会社名古屋交通開発機構および株式会社エムアイシーの登録商標です。

- ※

「Kitaca」は、北海道旅客鉄道株式会社の登録商標です。

- ※

「TOICA」は、東海旅客鉄道株式会社の登録商標です。

- ※

「nimoca」は、西日本鉄道株式会社の登録商標です。

- ※

「はやかけん」は、福岡市交通局の登録商標です。

- ※

「SUGOCA」は、九州旅客鉄道株式会社の登録商標です。

| 決済手段 | 初期費用 | 月額固定費 | 端末導入費用 |

|---|---|---|---|

| クレジットカード・タッチ決済・各種電子マネー | 0円 | 0円 | 0円 |

(出所:横浜銀行)

- ※

端末の種類によっては、月額通信料等の費用がかかります。

2. 見やすいモニタと分かりやすいアイコンで、操作方法が覚えやすい!

モニタが大きく、ユニバーサルデザインを意識したアイコンを使用し、容易に操作することができるので、「操作が複雑で不安」「従業員教育が大変そう」と考えている方も安心です。

通信環境に応じた端末を準備します。

3. 決済資金を早期入金!

売上金は原則5日ごとに入金されます。クレジットカード決済に多い「月末締め/翌月15日払い」のような入金サイクルに比べ、売上金の入金までの時間が短くなっています。

「キャッシュレス加盟店サービス」については、お電話や店頭でもご案内しておりますので、キャッシュレス決済の導入をご検討の方は、横浜銀行へお気軽にご相談ください。

また、〈はまぎん〉ビジネスコネクトからWEB上でのお申し込みも可能です。

詳しくは横浜銀行のウェブサイトをご確認ください。

「キャッシュレス加盟店サービス」については、お電話や店頭でもご案内していますので、お気軽にお問い合わせください。

キャッシュレス加盟店を検討している方はこちら

キャッシュレス加盟店照会デスク

【電話受付時間】

- 平日9時~17時

- ※

土・日・祝日・振替休日、12月31日~1月3日はご利用できません。

「キャッシュレス加盟店サービス」は、〈はまぎん〉ビジネスコネクトからWEB上でお申し込みができます。

その他のカテゴリー