2025.04.22

金利を低く抑えるには?残価設定ローンとマイカーローンの違いを徹底解説

- 監修

- 株式会社MILIZE

- 作成

- 2025年4月

車を購入する際、多くの人が「残価設定ローン」と「銀行のマイカーローン」のどちらを利用するか迷うことでしょう。金利は、総支払額に大きく影響するため、できる限り低く抑えたいものです。

この記事では、どちらのローンが適しているかを、車の所有者、借入可能額、審査時間、金利、保証人の有無、手続きの手間、走行距離の制限などの主要なポイントを抑えながら比較し、違いを解説していきます。

「残価設定ローン」とは

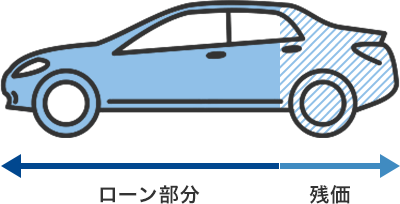

残価設定ローンは、契約終了時の車両の残存価値(残価)をあらかじめ設定し、その残価を差し引いた金額をローンとして返済していく仕組みです。

特徴として、月々の返済額が少なくなる傾向にあり、毎月の返済額を抑えたい方におすすめです。なお、契約終了後には以下の選択肢があります。

- ①残価を支払って車を買い取る

- ②車を返却する(返却時の状態や走行距離に制限あり)

- ③新しい車に乗り換えて再度ローンを組む

「銀行のマイカーローン」とは

銀行のマイカーローンは、車両本体価格だけでなく車検費用や自動車保険、オプションパーツの購入にも利用できる柔軟性が特徴です。特に注目すべきは、金利が1~4%程度と、ディーラーで提供される残価設定ローンよりも低い点です。これは長期的なコスト削減につながります。なお、契約時から車の所有は購入者自身のものとなるため、返却する必要はありません。

「残価設定ローン」と「銀行のマイカーローン」のそれぞれの違い

それぞれの特徴を比較しやすいように以下の表にまとめましたので、詳しく見ていきましょう。

横にスクロールできます

| 残価設定ローン | 銀行のマイカーローン | |

|---|---|---|

| 車の所有者 | ディーラーやローン会社(金融機関) | 購入者自身 |

| 借入可能な金額 | 数年後の予想下取り価格(残存価格)を差し引いた金額 | 車両本体+車検や保険料、オプションパーツ代など |

| 審査時間 | 即日完了 | 数日かかる場合もある |

| 金利 | 約3~5% | 約1~4% |

| 保証人 | 不要 ※審査結果によっては必要 |

不要 ※保証会社が保証するため、保証料が必要な場合あり |

| 走行距離の制限 | 超過すると追加費用が発生 | 制限なし |

残価設定ローン・銀行のマイカーローンに向いている方

残価設定ローンに向いている方

- 初期費用や毎月の返済額を抑えたい方

- 短期間(3~5年)で車を乗り換えたい方

- 車の所有にこだわらない方

銀行のマイカーローンに向いている方

- 金利を低くしたい方

- 長期間同じ車に乗り続けたい方

- 走行距離を気にせず利用したい方

- 総支払額を抑えたい方

まとめ

今回の記事ではそれぞれのローンの特徴や違いについてまとめました。

車を購入する際は、自分のライフスタイルや車の使い方、経済状況に応じて、どちらのローンが最適かを事前に検討することが大切です。

それぞれのメリットとデメリットをしっかり理解し、後悔のない選択をしましょう。

横浜銀行でもマイカーローンをご用意しています。まずは「お借り入れ5秒診断」で、お借入可能かチェックしてみてください!

2025年4月の法令に基づき作成

記事をシェアする